El Plan Contable General Empresarial Modificado 2019 ha sido homogenizado con las NIIF, contemplando aspectos relacionados con la presentación y revelación de información.

Subcuentas

591 Utilidades no distribuidas

Incluye las utilidades netas acumuladas así como la corrección de utilidades de años anteriores y la liberación de excedentes de revaluación y otras actualizaciones de valor.

592 Pérdidas acumuladas

Incluye las pérdidas netas acumuladas así como la corrección de pérdidas de años anteriores. Incluye los efectos de los cambios en las políticas contables correspondientes a años anteriores, así como los originados en la corrección de errores, cuando dan lugar a pérdidas.

Caso Práctico de Gasto No Contabilizado

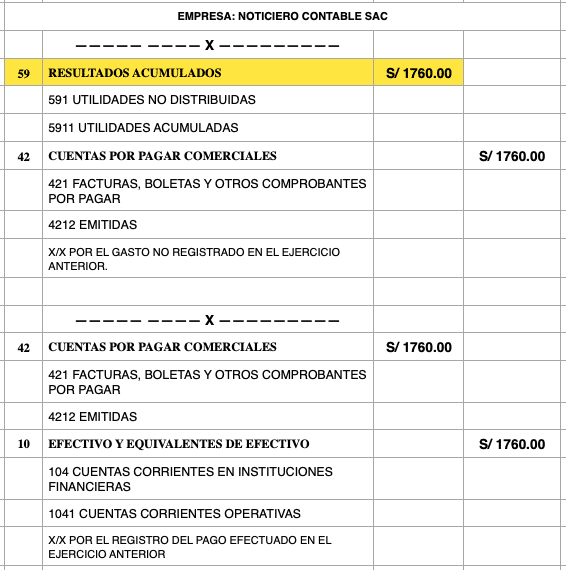

En el mes de Junio de 2020, el área contable de la empresa NOTICIERO CONTABLE SAC se percata que por error no ha contabilizado el gasto ni la cancelación de un servicio de asesoría laboral que fue prestado en el mes de Octubre de 2019 según Factura N° F001- 000345 por el importe total de S/ 1,760.

Ademas, dicho gasto no fue considerado en la Declaración Jurada del Impuesto a la Renta del Ejercicio 2019.

¿Cómo se realiza el asiento contable de Gasto No Contabilizado?

Implicancias Contables

La empresa ha detectado un gasto fehaciente y causal realizado en el ejercicio 2019 que no fue contabilizado oportunamente.

Para corregir dicho error, procederemos a realizar el asiento contable en el ejercicio 2020 afectando la cuenta 59: Resultados Acumuladas en concordancia con la NIC 8.

Implicancias Tributarias

Impuesto a la Renta

Respecto al Impuesto a la Renta debemos mencionar que el artículo 57° del TUO de la LIR menciona que las rentas de tercera categoría se considerarán producidas en el ejercicio comercial en que se devenguen.

Adicionalmente, el gasto de asesoría empresarial fue devengado en octubre de 2019, por lo tanto, solo puede ser imputado como gasto a dicho ejercicio,

Por lo tanto, si la empresa desea considerar este gasto como deducible para el ejercicio 2019, deberá rectificar la Declaración Jurada del Ejercicio 2019 e incluir dicho gasto.

Miguel ¿Se genera multa por rectificar la declaración jurada anual 2019?

La respuesta es NO, el efecto de la rectificación no generará tributo omitido por pagar.

Impuesto General a las Ventas

Respecto al IGV, en el artículo 2° de la Ley Nº 29215, el plazo máximo para hacer uso del crédito fiscal es de 12 meses.

Por lo tanto, la empresa podrá usar el crédito fiscal de dicho comprobante de pago hasta el periodo octubre 2020.

gracias por sus respuestas, pero quisiera saber como transmito al personal el desuso de la cta. 59 por incidencia en los EEFF y en el capital ?

gracias por hacer recordar casos que muchas veces no se toman en cuenta y que son de gran valor

Gracias, Miguel. Muy bien el compartir información.

Muchas gracias 🙂

hola miguel , una consulta. se tomo el gasto en el 2021, pero para el 2022, no se considero las facturas, ahora lo quiero considerar pero, ya pasaron 12 meses que pasa con el IGV . de esas facturas que asiento debo considerar, muchas gracias

Hola Miguel. Tengo un saldo de ITAN del 2020 no aplicado ni en el 2020 ni en el 2021, entiendo que ya lo perdi. Podria darlo de baja en la contabilidad con la cuenta 59 (59/16) y de ser asi tendria que adicionarlo (como reparo) en mi DJ 2022? Agradecere tu ayuda. Saludos, Crisitina

si la factura del 2019 lo registro en el 2020,puedo usar ese gasto para la dj anual del 2020, y cuál sería el registro contable para usar ese gasto en el 2020?

No se puede, si la factura es del 2019, se entiende que el gasto se devengó en el 2019, por lo tanto, en ese periodo debe utilizarse.

Miguel buenas tardes, una consulta, si no hice el ajuste de mi cuenta de banco de dólares, como hago para el año siguiente, puedo ajustarlo con la 59, el problema es que si rectifico el año anterior, me generaría renta a pagar porque es a favor mio y tendría que mandarlo a la 77, como hago en este caso, ayudame por favor

Lo tiene que hacer con la 59.

Estimado, pero si son 12 meses quizá seria mejor solo tomarlo hasta octubre 2020; ya que hasta el 2021 serian 24 meses; me pueden dar un alcance

Es correcto lo que mencionas.

Hola tengo una duda, tengo una factura por seguro vehicular de octubre del 2019 pero no lo he registrado en las compras de ese año, que asiento tendría que hacer para reconocer el gasto en la DJ 2019.

Lo que menciona el artículo. El asiento lo haces en el 2020 (fecha actual).

Hola Miguel cómo te encuentras espero estes bien tengo una consulta cómo debo reflejar en el plame cuando hago una liquidación beneficios sociales al momento de descontar los días no laborados de un trabajador por cuarentena cuyo contrato vence este 26.05 y no se va renovar es una pequeña empresa en el mes de marzo coloque vacaciones adelantadas y por lo tanto me sale un saldo negativo. Muchas gracias por tu ayuda bendiciones.

En rubro otros descuentos que modifican la base.

Hola Miguel, una consulta si no se han contabilizado las compras en el mes de noviembre del 2019, y por ende no se declararon en su mes correspondiente, cómo puedo hacer para que el IGV me sea deducible en la declaración anual 2019

Solo anota el comprobante en este periodo, y podrás utilizar el gasto o costo de esa factura para tu DJ Anual 2019. Ademas el crédito fiscal en este este de mayo 2020.

Hola Tocayo, muy bueno el articulo brindado. Gracias., Tengo una duda sobre el crédito fiscal si bien el comprobante puede ser registrado hasta 12 meses, pero uno de los requisitos es que el gasto sea reconocido y en este caso no lo es. Me podrías confirmar si realmente se puede tomar el crédito fiscal si el gasto no fue reconocido oportunamente.

Te refieres al requisito sustancia, el artículo 18 menciona: “Que sean permitidos como gasto o costo de la empresa …” permitidas, no utilizado.