En la actualidad, es muy frecuente que las empresas contraten servicios de sujetos no domiciliados, originando la obligación de pagar el IGV no domiciliado por la utilización de servicios, siempre y cuando hayan sido consumidas en el país.

En este tipo de servicios, los sujetos no domiciliados emiten un documento llamado invoice.

ÍNDICE DEL ARTÍCULO

IGV No Domiciliado

Cuando hablamos de IGV, personalmente lo relaciono con las 5 vocales, debido a que el IGV grava a 5 tipos de operaciones:

- La venta en el país de bienes muebles.

- La prestación o utilización de servicios en el país.

- Los contratos de construcción.

- La primera venta de inmuebles que realicen los constructores de los mismos.

- La importación de bienes.

En este caso en particular, tendríamos que repasar el punto: Utilización de servicio en el país.

Para explicarlo en forma sencilla, lo resumo en dos puntos:

- El servicio debe ser prestado por un no domiciliado.

- El servicio sea consumido o empleado en territorio nacional.

El punto más controversial es el segundo, ¿cómo saber si el servicio es empleado o consumido en territorio nacional? , para poder responder esta pregunta, se toma como base lo siguiente:

Lugar donde el usuario del servicio llevará a cabo el primer acto de disposición del mismo.

Si deseas saber un poco más sobre este punto, algunas RTF para repasar:

- RTF N.º 225-5-2000

- RTF N.º 3849-2-2003

- Informe N.º 103-2010-SUNAT

Un detalle a mencionar es que este tipo de operaciones siempre será en moneda extranjera, emitido por el no domiciliado.

Nacimiento de la obligación Tributaria

El nacimiento de la obligación tributaria respecto a la utilización de servicio, está tipificado en el inciso d) del artículo 4 del TUO IGV:

En la utilización en el país de servicios prestados por no domiciliados, en la fecha en que se anote el comprobante de pago en el Registro de Compras o en la fecha en que se pague la retribución, lo que ocurra primero.

Aplicación del Crédito Fiscal

Respecto la aplicación del crédito fiscal en la utilización de servicios, se encuentra tipificado en el numeral 11 del artículo 6 del reglamento del TUO IGV:

El impuesto pagado por la utilización de servicios prestados por no domiciliados se deducirá como crédito fiscal en el período en el que se realiza la anotación del comprobante de pago emitido por el sujeto no domiciliado, de corresponder, y del documento que acredite el pago del Impuesto…

Este último artículo menciona dos acciones para utilizar el crédito fiscal en un período:

- Anotación del comprobante de pago.

- Anotación del documento que acredite el pago del impuesto.

Esta última acción tiene concordancia con lo mencionado en el artículo 21 del TUO IGV:

Tratándose de la utilización de servicios prestados por no domiciliados, el crédito fiscal podrá aplicarse únicamente cuando el impuesto correspondiente hubiera sido pagado.

¿Cómo pagamos el impuesto?

Hace 10 años, esta pregunta era todo un debate, es por ello que Sunat publica el Informe N.º 075-2007-SUNAT, donde menciona el procedimiento.

- Formulario 1662 – Guía pagos Varios

- Tributo: 1041

- Período: Mes del pago del tributo.

Registro de Compras Electrónicos

Como sabemos, el registro de compras electrónicos a partir de la versión PLE 5.0 se compuso de dos formatos:

- Formato 8.1 Registro de Compras

- Formato 8.2 Registro de Compras No domiciliado

Si recordamos el inciso 11 del artículo 6 del reglamento del TUO del IGV, menciona que debe anotarse dos documentos para poder deducir el crédito fiscal en un período, a esto lo relacionaremos con los formatos electrónicos.

- Formato 8.1 – Anotación del documento que acredite el pago del impuesto.

- Formato 8.2 – Anotación del comprobante de pago.

Esto significa, que se debe cumplir con dicha anotación de ambos documentos para poder utilizar el crédito fiscal, de no hacerlo, no se podría utilizar el crédito fiscal en dicho período.

¿Cómo se realiza dicho procedimiento?

Para traducirlo en frases cortas:

- Formato 8.1 – Pago del impuesto (Boucher de pago)

- Formato 8.2 – Invoice (Comprobante de pago emitido por el no domiciliado)

PDT 621

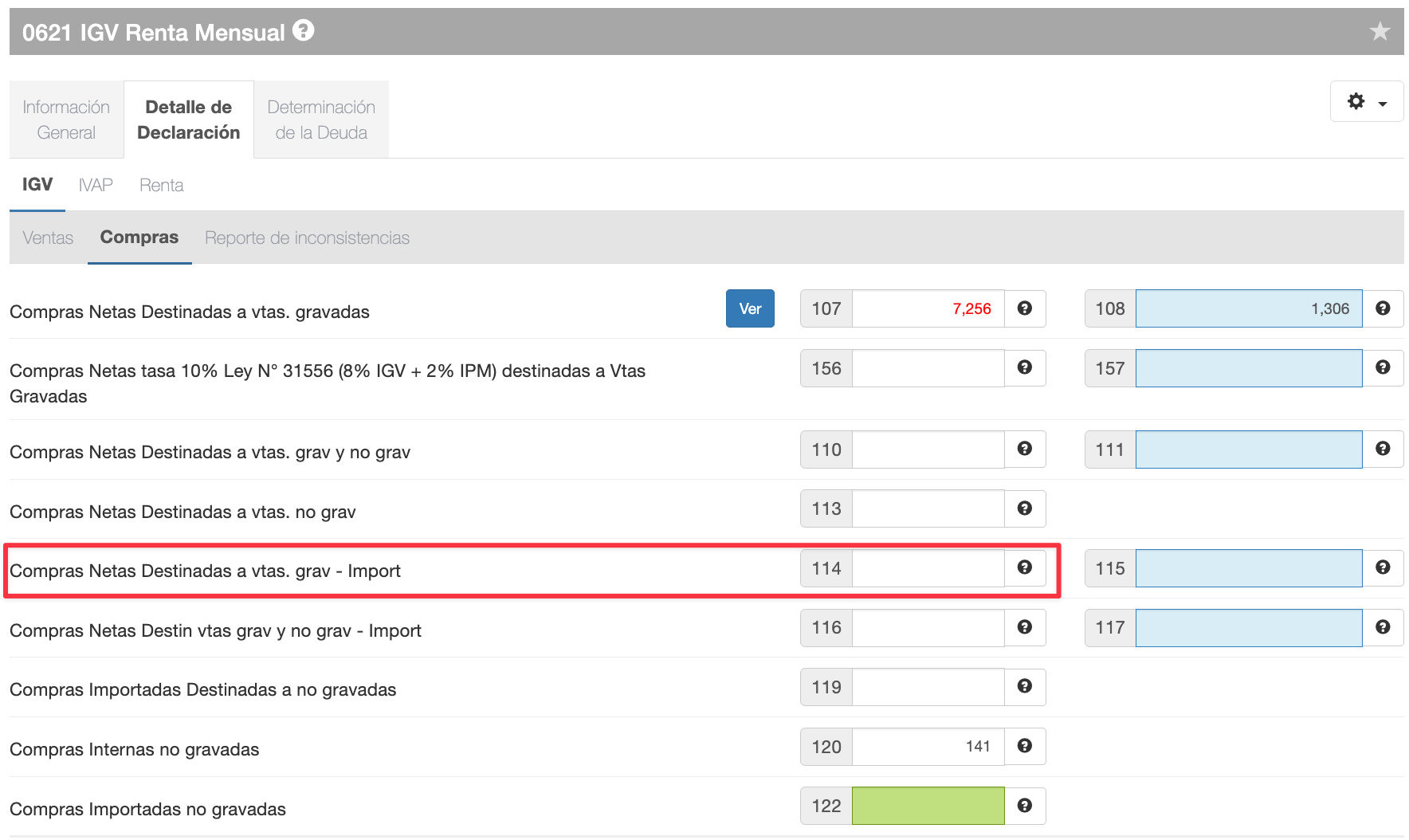

Para el llenado del PDT 621, se debe colocar la base imponible del IGV pagado en la casilla 114, para el caso de ventas gravadas exclusivamente (destino del servicio).

Recomendación

- Esta semana empezamos el Curso Presencial: "SIRE SUNAT 2025", te permitirá aprender como presentar los registros electrónicos utilizando macros en excel, si deseas información, te dejo este link: Taller Práctico SIRE SUNAT 2024.

Hola Miguel, existe algún taller de beneficiario final

Muchas gracias por compartir tu conocimientos, muy claro.

Hola Miguel,

Sucede que no declaré los invoices en el 8.2 pero si declaré las DAM relacionadas a esos invoices en el 8.1, en el FV 621 declare las DAM en la casilla 114 para tomar el crédito fiscal pero no declaré los invoices en la casilla 122.

Tendré alguna multa?

Buenas tardes Miguel,

Que paso si anote las DAM en el 8.1 pero no anoté los invoice en el 8.2, en el FV 621 anote las DAM en la casilla 114 para tomar el crédito fiscal, pero por lo mismo que no declaré los invoices en el 8.2 entonces tampoco anoté nada en la casilla 122.

Muchas gracias

En el caso que sean notas de credito no domiciliado, aplica el mismo tratamiento tributario? tendria credito a favor por aplicar a mi pago de IGV y renta no domiciliada?

Tengo una compra no domiciliada con fecha 28/02/25. La importación se pagó el 03/03.

La anotación aparece en el Sire compras de 02/25. En quer periodo lo registro,02 o 03, en caso de ser en el 03, debo de eliminar esa transacción de la propuesta de Sunat en el Sire.

Buenas tardes miguel

Una consulta en el SIRE me sale el 53 declaracion de mensajeria, el cual es un producto importado de la china que son 17 dolares el cual no se pagado nada de impuesto, en este caso como se realizaria?

Gracias por la informacion, para registrar el asiento contable se realiza de acuerdo al pago de los impuestos igv y renta no domiliados??si pago el tributo periodo 07-2024 lo hago 20/08/2024 , entonces lo registro en el periodo agosto, por favor hacer un ejemplo de los asientos contable si se registra de acuerdo a la emision,por el pago o por el pago del tributo renta e igv no domiciliado

Buenas tardes, tengo una factura del exterior por servicios , y está afecto a igv y renta de no domiciliados.

Con que fecha debo declarar el IGV de no domiciliados ? si estoy presentando los impuestos de diciembre 24 el igv de no domiciliados lo presento con mes diciembre 24 o enero 25 ?, gracias

SI lo has pagado en diciembre, lo puedes usar en el periodo diciembre, que se declara en enero 2025.

Buen día Miguel, tengo que facturar a un NO DOMICILIADO, por la venta de productos que lo entregaré en PERÚ, y se usa en Perú. Cómo emito la factura a un NO DOMICILIADO, que no tiene establecimiento, ni RUC en territorio nacional. Debo afectar la factura con IGV? Se puede emitir una factura con IGV a un NO DOMICILIADO? EN FACTURA ELECTRONICA SUNAT NO ACEPTA

Si puedes emitir factura a un no domiciliado, solo que no colocas RUC, debes cambiar esa opción.

Hola Miguel una consulta en cuestión del IGV, quien lo paga me refiere quien asume ese gasto la empresa que esta en el extranjero y nos brindo el servicio o nosotros como compradores?

Lo asume la empresa peruana.

Estimado según veo en el ejemplo brindado se está registrando en el campo 25 (Moneda) el dólar, aunque el pago de la boleta (1662) fue en soles. Que sucede si el servicio prestado fue en moneda Euros, ¿Qué debería ir en dicho campo?

Colocas la moneda de EUR. Existe una tabla con los códigos de moneda.

Buenas tardes Miguel una consulta la empresa es RE lleva libros manuales se tiene que colocar el invoice en el registro de compras o solo la dua y como se registra en pdt ese invoice tienes modelos de ambas consultas.

Gracias.

Ambos comprobantes.

Hola Miguel, en el caso del igv no domiciliado y renta no domiciliada que tipo de cambio se aplica.

La respuesta: El numeral 17 del artículo 5º del Reglamento de la Ley del IGV.

Hola Miguel, Consulta: Realice el pago del IGV NO DOMICILIADO en noviembre, pero no lo utilice como crédito en noviembre, es decir no lo anote en compras en noviembre se puede usar en el siguiente mes?

Es correcto, aplica la misma regla de los 12 meses.

Por favor una duda, las publicidades de las empresas Peruanas que veo en facebook y google promocionando sus productos, esta afecta a IGV y Renta de No domiciliado, muchas gracias.

Afecto ambos tributos.

Hola Miguel, con respecto a este tema, tengo una factura por servicio digital contratado con un proveedor del Ecuador, este servicio contratado es parte de un servicio digital final (E-Commerce) que he facturado a un cliente exterior, mi consulta es si esta factura esta afecta a IGV y a la renteción de renta.

Gracias por tu aporte, tu material realmente nos ayuda.

En lo personal si para ambos tributos.

Miguel,

El igv del no domiciliada se informa mediante la declaracion del PDT 621 , y la renta retenida en el PDT 617 , ese es el procedimiento??

Claro teniendo en cuenta lo demás como el momento oportuno del pago y registro en el ple.

Es correcto, mediante el declara facil se hace uso del crédito del IGV no domiciliado.

Hola Miguel ,una consulta si yo por error declare y pague igv y renta no domiciliada de un comprobante que no se pagó .En ese caso tengo que modificar el PDT 617 y si tengo alguna contingencia tributaria?

Gracias

Hola Miguel: Tengo una consulta al respecto de las importaciones, he registrado tanto la DUA como la invoice(compra de mercaderias)en mi registro de compras, esto es correcto? no me queda claro si solo tengo que declarar las invoice en el PDT 621 o en el PDT 617 o este ultimo es solo para servicios. Si ya registre las DUAS ya no irian los montos de las INVOICE?

Tienes que registrar ambos, con el invoice registras tu activo o mercaderia, con la DUA, registras los impuestos.

Una Pregunta, si compro licencias en julio, pago el igv en enero del siguiente año con periodo julio, tengo alguna multa?

Solo deberás pagar intereses por el deposito extemporáneo.

Buen día Miguel, tengo que facturar a un NO DOMICILIADO, por la venta de productos que lo entregaré en PERÚ, y se usa en Perú. Cómo emito la factura a un NO DOMICILIADO, que no tiene establecimiento, ni RUC en territorio nacional. Debo afectar la factura con IGV? Se puede emitir una factura con IGV a un NO DOMICILIADO? Cómo declararía esa factura, el PLE lo acepta?

Le emites una factura, y si grava IGV, salvo este en la lista de inafecto o exonerado.

Hola Miguel …. pregunta ….este año sigue registrándose en 8.1 el pago y 8.2 el invoice ???

Es correcto.

Hola, Miguel. ¿Cómo contabilizo una factura de Google Suite? Yo pago un dominio a través de mi cuenta y el ultimo día de cada mes me llega una Invoice. Quisiera saber cual es el tratamiento contable. Muchas Gracias.

Es un gasto de no domiciliado, debes pagar el IGV de no domiciliados y la renta mediante el PDT 617.

Sí uno de los supuestos del nacimiento de la obligación tributaria del IGV ND es la anotación del registro de compras… puede que se de (usualmente) que en el periodo 1 registras la factura del ND y en el periodo 2 la boleta de pago del IGV ND. En este caso, estaría bien el uso del crédito fiscal en el periodo 2?

Hola Miguel una consulta, tengo una factura de servicio por transporte de carga de un no domiciliado, nos emitieron para trasladar una exportación, en este caso debo pagar el IGV y renta de esa factura..?, y en que casilla del PDT 621 lo declaró….?

Tienes que analizar si grava IGV de no domiciliados, adicionalmente si fuera cierto, pagarlo con el tributo 1041. De igual manera tienes que analizar la renta, ver si existe CDI con el no domiciliado.

Una consulta las facturas de Computrabajo al ser no Domiciliado, debo pagar IGV no domiciliado y Renta?

Es correcto, debes pagar ambos tributos.

Si la fecha de mi invoice dice 4 de junio pero tambien dice periodo mayo y no tengo la fecha de pago en que periodo lo declaro mayo o junio?

Cuando tengas la DAM o el IGV no domiciliados.

El invoice llega en Dólares normalmente o según la moneda del país de procedencia, que tipo de cambio usas el de la SBS o de la SUNAT para la conversión, porque hay que registrarlo en el PDT 617 en Soles. Gracias

Según la sunat haces la conversión.

Hola Miguel, Tengo unas facturas del exterior, por compra de licencias, las he declarado el el PDT 617 y pagado la renta del 30% de ello.

Hace poco, la sunat me emitió una carta inductiva de esas facturas. donde indica que tengo que pagar el IGV de todo lo declarado. es valido eso ?

yo pensé que solo se pagaba la renta. me puedes ayudar con eso.

Gracias

Claro, cuando realizas operaciones con no domiciliados tienes que analizar siempre renta e IGV. En este caso IGV de no domiciliado (18% de total de las operaciones), tributo 1041.

Hola Miguel muchas gracias por tus aportes, una consulta, si mi Dua tiene fecha de pago 24 de abril, pero ya se declaró ese mes y recién tengo la DUA, pierdo el IGV?

No pierdes el IGV, tienes hasta 12 meses para utilizar el crédito de la DUA.

Hola Miguel una consulta, indicas que el igv pagado por el servicio de un no domiciliado se puede utilizar como credito fiscal . mi duda es el caso de los contribuyentes que no estan gravadon con el IGV ¿ de que manera se podria utilizar ese IGV no domiciliado?..

Una consulta, la factura de computrabajo en de un no domicialiado.

Es correcto.

Hola Miguel

Una consulta si en la casilla 114 va la base imponible del igv pagado por el servicio de no domiciliado. ¿En la casilla 122 del pdt 621 se declara el monto del invoice y con que tipo de cambio? ¿ de la fecha de emisión o fecha de pago?

Gracias

El miso tipo de cambio que usaste para pagar el IGV no domiciliados.

Hola Miguel,

Tienes algún artículo que explique como ingresar en el PDT 621 el IGV de importación?

Por ejemplo si compre equipos tecnológicos por Euros 5,000 y durante la importación SUNAT, detallado en la DUA me cobra el IGV. Como lo ingreso y cual es el documento que debo registrar?

Gracias de antemano.

Jessica

Cual es la base legal donde se indica que solo se puede utilizar como crédito fiscal el igv pagado por un servicio prestado por un no domiciliado siempre que se haya anotado en el formato 8.1 del Registro de Compras Electrónico?

Por lo que señalas entiendo que si solo se registro la información de la operación en el formato 8.2 habría reparo del crédito fiscal?

Numeral 11 del articulo 6 del reglamento del IGV.

Hola miguel cual es la base legal en la que dice que el registro de compras no domiciliado es importante declararlo.

Porque el PLE no acepta validarte un periodo si no anotas los 3 archivos.

Hola Miguel una consulta, en el caso que no pague el IGV de no domiciliado, y por ende tampoco use el crédito fiscal, debo pagar multa?

Adicionalmente quería suscribirme como socio pero no recibí respuesta si el pago se puede realizar con tarjeta de crédito

Muchas gracias

Pues claro, es una infracción no reconocer el IGV de no domiciliados, te pueden detectar si presentar el PDT 617.

Buen día Miguel, como podría convertir moneda de reales brasileros a moneda sol , que sea permitido por sunat. Agradecería mucho tu respuesta, y si para usar estos gastos debería pagar el IGV. Estos gastos son de viáticos, saludos y gracias

Tienes que guiarte de la sbs.

Buen dia Miguel, esta gravado con IGV la utilización de servicios queda claro, pero los gastos incurridos como alimentación ,hospedaje, alquiler de vehículo mediante un contrato que se han realizado en brasil durante la estadía, tendría que pagar igv por todo ?

Si me indicas que esta gravado con utilización de servicio, debes pagar el IGV no domiciliado, tributo 1041.

La ley 29215 (rango superior al reglamento) en su numeral 6 de la 2da Disposición complementaria señala que basta con el pago del impuesto del IGV No domiciliado para que este pueda ser usado.

Yo soy de la idea de esperar las primeras RTF sobre el tema, porque este formato es nuevo recién 2015, entiendo que Sunat va reparar a muchas empresas por este tema, no teniendo otra opción de ir al Tribunal Fiscal.

Miguel, buen día.

En caso que por error, se haya anotado con periodo el mes de emisión del invoice en vez de la fecha de pago del IGv no domiciliado, se puede rectificar, como es el trámite?

No se puede corregir esa contingencia.

Usar el mes de pago como periodo en la boleta nace de un informe de SUNAT y no de ley o reglamento. Si aun no ha pasado 12 meses del periodo señalado no existe contingencia.

Seria bueno que indiques como solucionarlo en el formato 8.2 electronico. La teoría dice que un comprobante puedes utilizarlo en un plazo 12 meses, pero en el formato 8.1 y 8.2 no existe un estado para añadir facturas a periodos pasado.

Se pagó el IGV por no domiciliado en 012017 y no se incluyó en el Registro de Compras del PLE de ese mes y no se puede volver a presentar con la corrección, qué se debe hacer a fin de usar ese crédito fiscal?. Muchas gracias

Anotar el comprobante en un periodo reciente, como marzo 201 y adicionalmente el invoice en el formato 8.2.

Miguel como hago si la provision del gasto lo registre en el período anterior, osea el invoice, y el igv recién lo estoy considerando para el siguiente período. muchas gracias.

Si es valido, no hay problema.

Hola Miguel, gracias por el aporte… muy interesante

Te consulto: Que datos debo colocar en el formato 8.1 si solicite mediante carta a SUNAT la compensación del IGV no domiciliado contra el Saldo a favor materia de beneficio

En este caso los datos del boucher de la compensación (formulario de pago y el numero de operación), además el invoice en el formato 8.2.

Una consulta a que te refieres con formulario de pago y numero de operación, hay un formulario especial para declarar el IGV contra el crédito a favor y no pagar el IGV?

Son los datos que se obtiene en el boucher para el llenado del formato 8.1 del Registro de Compras.

Hola Miguel una consulta, tengo un servicio de Colombia, que ya identificamos como asistencia técnica, mi pregunta es la siguiente esta fue emitida el 2016 pero recién va hacer pagada el 2017, puedo utilizar el gasto de esta factura

Si el gasto se devengo en el ejercicio 2016 lo puedes usar.

Hola Miguel, tengo un invoice por servicios de mantenimiento y exportación realizados en Brasil, se realizo el pago del 100% es correcto o tenia que realizar alguna retención

Es posible que tengas que aplicar retención de renta al no domiciliado.

Si el servicio se ejecuto en el extranjero no esta afecto a retencion ni a IGV.

No necesariamente, por ejemplo la capacitación de un gerente en el extranjero, que va aplicar lo aprendido en Peru, el tema de renta tiene muchos casos particulares que se han publicado en diferentes informes sunat.

Yo contrato servicios de transportes de chile al Perú, las factura de exportación que ellos emiten no tienen IGV, debo pagar algún impuesto por este servicio?

Claro, utilización de servicio.

Hola Miguel

para publicidad comprada de Facebook, ellos no permiten realizar ningúna retencion del IR. en este caso debemos nosotros igual pagar ese impuesto?. es pago seria parte del costo verdad.

Y no entiendo pero los invoice que ellos brindan no tienen IGV. en todo caso como haces el calculo?

Gracias de antemano.

Es correcto, tu pagas la renta y el IGV asumes 18% como utilización de servicio, del invoice tomas la base.

Hola Miguel, una consulta, en el caso de la anotacion del documento que acredita el pago en el formato 8.1, es correcto considerar el tipo de documento 00 Otros? o se debe usar otro? Mil gracias.

Se debe considerar el tipo de documento 91 – Comprobantes emitidos por no domiciliados en el Formato 8.2.

Hola Miguel, por favor sería bueno que hagas un articulo donde explicaras como se contabiliza el comprobante del IGV pagado de no domiciliados(46) y el comprobante de no domiciliados(91) para que aparezca tanto en el registro de compras 8.1 y en el 8.2 ? o si pudieras pasarme información sobre ello. Te lo agradezco de antemano.

Okis, lo voy a tener en cuenta, me reservo estos casos prácticos para loas asistentes a los talleres.

Hola, por favor en que momento se deduce el pago del igv por el no domiciliado?

Por ejemplo, al debido fiscal del mes de agosto, le resto el igv que pagué por el comprobante no domiciliado, y cancelo la diferencia?

Es correcto, recuerda los dos requisitos, anotar el comprobante de pago y el pago de impuesto en caso de utilización de servicios.

Todo excelente lo volveré a revisar gracias una pregunta hay algún tema con referencia como hacer el llenado de planillas en las afp net gracias por el dato.

Gracias, si tengo un artículo sobre el AFPNET, en la parte de excel contable buscalo.

Excelente Aporte. Si e realizado compras de unos productos del extranjero. en ese caso también tengo que pagar el igv o no aplica para la compra de productos.

En el caso de importación de bienes, necesitas la DUA para tomar el IGV.

Hola Miguel, en el caso de igv no domicialos cuando envio el ple lo envio sin base imponible, pero en el pdt si lo ingreso para que me pueda calcular el IGV, es correcto?

En el formato 8.2 solo colocas el valor del invoice. En el formato 8.1 colocas el valor de la base del calculo del IGV.

Hola Miguel, una consulta, en el caso de la anotacion del documento que acredita el pago en el formato 8.1, es correcto considerar el tipo de documento 00 Otros? o se debe usar otro? Mil gracias.

Muy Buen aporte, Miguel UNA CONSULTA cual es la forma de registrar en el PLE de compras 8.1 el voucher de pago del IGV no domiciliado? se registra solito el IGV pagado o también la base imponible de donde calcule ese IGV?

Tienes que registrar la base imponible del cálculo.

Miguel que pasa con el pago de regalias por el uso de marca es un contrato mensual y no me emiten invoice, yo calculo el pago del igv por la ventas y hago el pago de rentenciones del igv no domiciliados con el formato 1662. solo se registra en el formato 8.01 ?

Al ser una operación con domiciliado, tiene que haber un documento (contrato)de igual manera necesitas anotar el formato 8.2

Hola Migue, todavía me podre inscribir para el taller del sábado?

Si todavía hay vacantes.

Miguel, un favor puedo pagarlo directamente el día del evento 🙁

El problema es que las vacante se copan antes de que llegue el evento (priorizo al que deposita).

Entre otros casos también pueden revisar la RTF 02330-2-2005 que en su paguina 7 refiere a lo que es puesta a disposición.

Acotar que los servicios por no domiciliados a efectos del IR también pueden ser los asistencia tecnica inc. f art. 56 LIR tambien adicional a ello son los servicios por medios informatico (internet, correos, video llamadas entre otros).

Muchas gracias por el comentario 🙂

Muy claro Miguel, cual es la forma de mostrar en el PLE de compras el voucher de pago del IGV no domiciliado? considerando para el ejemplo un importe del IGV de no domiciliado S/.1,500, debería considerar una base imponible ficticia para que el calculo de IGV coincida con lo pagado S/. 1,500 o solo debería aparecer el IGV sin base imponible?

Nada es ficticio, se entiende que la base se calcula del valor del servicio del no domiciliado, luego aplicar el tipo de cambio correspondiente.

Hay facturas (invoice) que viene detallado la base imponible, el IVA (IGV para Perú) y el total, ¿Qué dato tomo de base para pagar el IGV en el formulario de pagos varios?

El monto total del invoice.

Hola.

Muy buen aporte!!!!!!!

pero que pasa si no se paga el igv se puede utilizar el valor del invoice como una compra extranjera no gravada?

Bueno tendrías que leer la normativa del impuesto a la renta sobre no domiciliados, ya no sobre el IGV.

Buen día MIguel T., Excelente explicación, Hoy pude descargar y actualizar PLE 5.0.0.3, como dice el amigo, por favor un caso de Importación DUA, gracias x compartir tus conocimientos.

Gracias, lo tendré en cuenta para un futuro artículo.

Excelente miguel es la forma correcta de hacer las anotaciones en el registro de compras electronico 8.1 y 8.2 bien.

Saludos.

Muchas gracias por el comentario 🙂

Hola Miguel, existe algún taller de libros electrónicos desde cero? Estoy interesada en aprender, gracias.

El que menciono en el artículo va desde lo basico hasta lo avanzado, solo necesitas saber lo basico de comprobantes de pago, y saber llenar una hoja de excel.

Quisiera por favor que me haguen un ejemplo con relación a importación de mercaderias cual es el tratamiento y como lo registro en mi libro electronico 8.1 y 8.2 caso practico gracias

En ese caso es un registro de la DUA en el formato 8.1 y el invoice en el formato 8.2, lo tendre en cuenta.