Un texto de la biblia menciona “En los últimos días se presentarán tiempos críticos, difíciles de manejar – 2 Timoteo 3: 1-5”, estoy seguro que el autor del texto (apóstol pablo) no se refería a los actos de fiscalización tributaria por parte de la Sunat a las empresas, donde cada vez se hacen mas frecuentes y utilizando medios electrónicos (fiscalización electrónica).

Es por ello que es una obligación para todo contador que asesora a empresas conocer los puntos básicos que se toman en cuenta en una fiscalización tributaria, pero ¿cómo vamos aprender eso?, la respuesta para muchos es: CAPACITACIÓN, pero muchas veces no todos tenemos acceso a matricularnos a un curso, y es que asistir a un seminario de los “tributarias reconocidos” es muy elevado.

ÍNDICE DEL ARTÍCULO

En esta semana voy tocar este tema en 4 artículos sobre como afrontar una fiscalización tributaria de sunat, mi objetivo es compartir lo poco que se sobre este tema (espero llegar a la altura de algunos lectores), con algunas definiciones y casuísticas que les pueda ayudar.

Manos a la obra y a empezar se ha dicho.

Inicio Fiscalización Tributaria

Haciendo una pequeña introducción podría definir el procedimiento de fiscalización tributaria como una comprobación o verificación por parte de la Sunat del cumplimiento de las normas tributarias y aduaneras por parte de las empresas, culminando dicho proceso con una resolución de determinación o de multa.

Un detalle a tener en cuenta es que dentro de las facultades de fiscalización destacan tres (inspección, investigación y control).

Una fiscalización tributaria va empezar con el acto de la notificación al deudor tributario, cada vez que me reúno con algunos empresarios para una asesoría la típica pregunta es:

Miguel ¿por qué me fiscalizan a mí?

Para responder esta pregunta es muy difícil ya que va depender de muchos factores (cruce de información, inconsistencia en tus declaraciones, omisiones de declaraciones, pago de impuesto por debajo de tu sector, etc).

Ahora la primera píldora que te quiero dar, es no tener miedo a una fiscalización, soy de las personas que digo: siempre hay que sacar cosas buenas hasta en los peores momentos.

Creo que pasar por una fiscalización es un evaluación a tu trabajo (feeedback) y el resultado son dos opciones: la cagaste o has hecho bien tu trabajo (las cosas hay que decirlas directamente y sin rodeos).

Formas de Notificación

Pero veamos las formas de notificación, para ello tenemos que recurrir al artículo 104 del código tributario.

En dicho artículo notarás que existen muchas formas de notificación, si tu pensabas que solo eran por esquelas, estabas muy equivocado. Haciendo un resumen son la siguientes:

- Correo Certificado

- Comunicación Electrónica

- Constancia Administrativa

- Mediante Cedulón

- Condición No Hallado o No Habido

En resumen mediante la notificación la Sunat pone en conocimientos al deudor tributario los actos administrativos, se entiende que dicho proceso es para que el deudor tributario pueda responder o aclarar los puntos notificados por la sunat (como dirían los abogados su “derecho a defensa”).

Vamos analizar cada forma de notificación, y me atrevería a decir la parte más importante del procedimiento de fiscalización, proceso que muchos pasan por alto y prefieren leer sobre los recursos de reclamación o como presentar las pruebas, etc.

Déjame decirte la siguiente frase:

Para conquistar a una mujer, no siempre tienes que centrarte en ella, muchas veces la mejor estrategia es llegar por una amiga o sus familiares.

Lo que te quiero decir es que a veces en un procedimiento de fiscalización tributaria, cuando vas armar tu defensa te enfocas en la contingencia u observación que te han notificado, dejando de lado el proceso administrativo (algo similar es cuando despides a un trabajador (despido esta justificado), pero si no respetas el procedimiento de despido … pierdes !!!).

Una mala notificación por parte de la sunat puede ser tu mejor as bajo la manga, se cae todo el proceso (para eso tienes que saber muy bien los requisitos que deben cumplir las diferentes formas de notificación).

Notificación Correo Certificado

La base legal de esta forma de notificación lo encontramos en el inciso a) del artículo 104 del código tributario.

Esta forma de notificación es actualmente una de las mas usadas, ¿quién no ha recibido una esquela o una resolución de multa por currier?, la norma menciona dos supuestos posibles (que reciban la notificación o que se nieguen a recibirla).

La norma los denomina:

- Acuse de recibo o

- Certificación de la negativa de recepción.

Acuse de Recibo

la norma menciona que la notificación debe darse en el domicilio fiscal del deudor tributario, pero también notar que puede darse a una persona tercera que se encuentre en el domicilio, no necesariamente tienen que ser al gerente o representante legal. Mencionar que la norma señala ciertos requisitos que deben cumplirse para su validez:

- Apellidos y nombres o razón social del deudor tributario

- Numero de Ruc

- Numero de documento del que se notifica

- Nombre del quien recibe y su firma

- Fecha de la notificación

Certificación de la Negativa a la recepción

Esto se da bajo 3 supuestos que señala la norma:

- El deudor tributario rechaza la notificación.

- Se reciben la notificación, pero no quieren suscribir la recepción.

- Cuando no quieren mencionar sus nombre y/o firma el cargo.

Recordar lo que les mencione líneas arriba, si la notificación no se realiza correctamente, se cae el procedimiento de fiscalización, algunos casos que encontré:

RTF 03447-4-2005, este caso es parecido, no se consigno el nombre de la persona que recepción el documento.

RTF 02285-1-2007, en este caso fue algo gracioso, la persona que estaba señalada como recepcionador de la notificación no figuraba en Reniec (persona fantasma).

El argumento del tribunal fiscal en estos casos es la falta de fehaciencia de las operaciones.

Comunicación Electrónica

La base legal de esta forma de notificación lo encontramos en el numeral b) del artículo 104 del código tributario.

La norma menciona que para que sea valido esta forma, tiene que validarse la recepción de la entrega por la misma vía. Se entiende un mensaje de confirmación (de apertura y lectura).

Un ejemplo en este punto seria una notificación por email o las notificaciones por buzón clave sol.

En este punto, sunat le va apostar por la notificaciones por buzón sol, ya que prácticamente van a tener todo el control del sistema.

En lo primero, las notificaciones por email, veo un avance ya que si recordarán hubo una campaña de sunat de validar los números de celulares y email (incluyendo una verificación), una verificación significa que te mandan un código para validar la autenticidad del email ingresado.

Mencionar que esta forma de notificación va crecer mucho para el 2015 y los años que se vienen por 2 sencillas razones: ahorro de costo y el perfecto proceso de notificación.

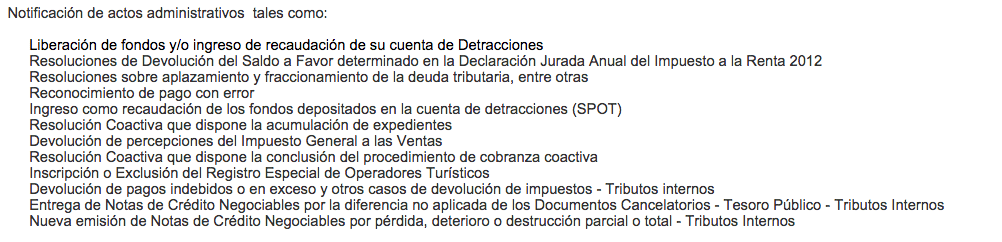

¿Qué se puede hacer en este punto?, lo que podrías hacer es verificar que tipo de procedimiento te han notificado ¿cómo así?, lo que pasa es que bajo esta forma de notificación no te pueden notificar todo, solo algunos actos administrativos.

Constancia Administrativa

La base legal de esta forma de notificación lo encontramos en el numeral c) del artículo 104 del código tributario.

Este forma de notificación se da en las oficinas de la sunat, tener en cuenta que las notificaciones pueden ser varias en los diferentes procesos de la fiscalización.

Una fiscalización puede comenzar con un requerimiento y luego pedir algunos documentos más o en todo caso una notificación con la resolución de multa ya culminando el proceso de fiscalización.

En este punto detallar que la norma menciona que solo pueden recibir esta forma de notificación el deudor tributario o representante legal.

Un caso interesante sobre este tema lo encuentran en la RTF 04106-4-2005, donde menciona que la notificación fue entregada al contador de la empresa en una instalación de sunat, no haciendo al deudor tributario o representante.

Notificación por Cedulón

La base legal de esta forma de notificación lo encontramos en el numeral f) del artículo 104 del código tributario.

La norma menciona que cuando no hubiera persona alguna capaz de recepcionar la notificación o el domicilio estuviera cerrado, se fijara un cedulón y los documentos se dejaran en un sobre cerrado bajo la puerta.

Dicho cedulón debe cumplir algunos requisitos:

- Apellidos y nombres o razón social del deudor tributario

- Numero de RUC

- Numero de documento que se notifica

- Fecha que se realiza la notificación

- Dirección del domicilio

- Numero de cedulón

- El motivo por el cual se usa

- La indicación expresa de porque se ha procedido a fijar el cedulón.

Condición No habido o No hallado

La base legal de esta forma de notificación lo encontramos en el numeral e) del artículo 104 del código tributario.

En este caso la norma menciona que se procederá a realizar la notificación por medio de la Pagina Web, o mediante una publicación en el Diario El Peruano.

Por otra parte, en caso de una localidad, en un diario de mayor circulación.

Efecto de la Notificación

Este es un punto muy importante a tener en cuenta, en especial cuando se trate de pagos de multas por omisión de declaración o datos falsos ¿porque? para el uso de una mayor tasa de gradualidad.

En el artículo 106 del código tributario menciona:

Las notificaciones surtirán efecto desde el día hábil siguiente al de su recepción, entrega o deposito según sea el caso.

Para que puedas entender un poco, supongamos que hoy recibes una notificación por omisión de haber declarado tu PDT 621, ya sabes que tienes la multa de 1UIT para el régimen general, pero la pregunta es ¿Qué tasa de gradualidad usas?

Notar que la notificación surge efecto al día siguiente, por ende si el mismo día que recibes la notificación es como si estarías subsanando la falta por iniciativa propia (usas el 90% de gradualidad).

También mencionar que dicho artículo menciona algunas excepciones, indicando que algunas notificaciones surgen efecto el mismo día de la notificación. Como por ejemplo:

- Traba de medidas cautelares

- Requerimiento de exhibición de libros, registros

- Documentos sustentando de operaciones de adquisiciones

- Y otros actos que se realicen en forma inmediata

Conclusiones

- Primero no tener miedo a la una fiscalización

- Es una forma de medir su trabajo (lo están haciendo bien o mal)

- Recuerda que la fiscalización iniciara con la correcta notificación.

- Revisa que la notificación cumpla los requisitos señalados en la norma.

- Las notificaciones surgen efecto al día siguiente de su recepción salvo algunas excepciones.

Recomendación

Te gusto este artículo, suscríbete a nuestro canal de YouTube para recibir más información >> canal Revista Misha aquí.

Tengo el caso de una empresa que no recibió la Carta de Requerimiento para presentar documentos ante una fiscalización, sin embargo hoy se recibió el resultado del requerimiento que estamos en Infracción por no presentar LO SOLICITADO ANTE SUNAT ¿Qué se puede hacer?

Presentar un recurso de reclamación.

Si la Sunat no me dio el resultado de Requerimiento, quisiera saber que acciones puedo tomar como contribuyente.

En ese caso llamarla y preguntarla en que estado esta el procedimiento de fiscalización.

Hola Miguel, tengo una Fiscalizacion parcial, y solo han observado facturas de 3 proveedores a quienes se compra fuerte (materiales). Quisiera saber que tengo que presentar aparte de mis guias, para sustentar las facturas.

Gracias

Ordenes de compra, proforma, medio de pago, kardex de ingreso de la mercadería.

Una consulta los correos electronicos son validos para un requirimiento de sunat?

Sunat me notifica el día 28-08-17, horas 5: 07 pm, con una fiscalización definitiva pero el req. se me indica presentar documentación el mismo día pero horas 09 : 30 am . la cual por principio de racionalidad no se ajusta a la realidad. que descargo o escrito puedo presentar si tienes un modelo hacer de mi conocimiento.

gracias por tu valioso apoyo.

En primer lugar pedir una ampliación, si te llegaran a muta por no presentar la información, un recurso de reclamación.

Interesante!!

Es mejor estar preparados antes de que suceda para saber como actuar, gracias.

Esa es la idea, buen día.

Excelente tus respuestas a todas las preguntas que te formulas, te deseo éxito en tu experiencia profesional.

Muchas gracias, que tengas un buen fin de semana.

Se me notificaron RD y RM mediante negativa de recepción por persona capaz – Rechazo la recepción del documento en una fecha y hora determinada. Sin embargo aquel día en el domicilio fiscal nunca llego el notificador. Por consiguiente no dispongo de los mencionados valores. La duda es… Es la palabra del notificador vs la del contribuyente.

Saludos

La Sunat lo va dar como notificado, en todo caso podría ser materia de defensa, aunque no he visto RTF sobre el caso.

Hola Miguel, Me van a revisar hasta sept 2016 y tengo FT de un proveedor que falta pagar por s/.96,000, necesariamente tengo que pagarlos para la revisión de la sunat, o que podria hacer. Gracias

No es necesario, solo indica que es al crédito.

Hola !

Muy bueno el tema, soy estudiante y me ayuda mucho. Me gustaría saber las diferencias sobre una verificación de IGV y una fiscalización de IGV. Gracias!

Verificación es solo inductivo, revisión cotidiana. Un fiscalización es posible un efecto de pasar una verificación mala, o no haber cumplido con citaciones, o haber indicios de error.

Hola Miguel,

Somos una Asociacion sin fines de Lucro y ahora nos a llegado un requerimiento de SUNAT, que dice tributo a fiscalizar 0800 verificacion de obligaciones formales, me podrias dar algun alcance de que es lo que buscan revisar, a donde apunta, te comento tenemos muchos gastos sin comprobante y por esos montos estamos pagando el 4.1 % o habria algo mas que tener en cuenta.

Gracias

Es una revisión de libros contables, comprobantes de pagos, requisitos para usar el crédito fiscal, gastos, etc.

Tuvimos una fiscalizacion en febrero 2016. Detectaron que algunas fact. de compra del 2014, no estaban bancarizadas, se habian pagado con cheque a nombre del dueño de la empresa. Hemos rectificado, pagado las multas y ahora estamos haciendo un fraccionamiento para pagar los Igv que usamos de dichas facturas (la suma de todo el IGV es alto). Esto es lo correcto? Gracias.

Es correcto, pero esas infracciones se puede pelear en algunos casos, si bien ese cierto el cheque no estaba a nombre de la empresa, pero es posible que el dueño cobrara y depositara el dinero en la cuenta de la empresa, le voy a mandar algunos informes de sunat a su email.

Miguel excelente minicurso.

Consulta en la declaración de rentas de persona Natural, la retención que te realizan por rentas de 3ra categoria (Dinero invertido en fondos mutuos), no contabilizan como impuesto de renta Global, es decir si la suma de rentas de 4ta y 5ta no sobrepasan las 7 UIT, ese dinero que te ha retenido el Banco es un impuesto? o coom queda?

Una persona natural no puede tributar 3ra 4ta y 5ta juntamente. Es por ello que hay dos tipos de declaraciones una PDT 702 – Rentas de 3ra categoría y otra formulario virtual 701 Rentas de (1ra, 2da, 4ta y 5ta).

Muy acertados tus consejos Miguel, y las experiencias contadas de nuestros colegas. Felicitaciones amigo y esperamos el siguiente minicurso.

Muchas gracias maria 🙂

Muy buen Minicurso Miguel Torres, te comento mi experiencia, hace algunos años pague primera multa ante la sunat, por apurado declare los pdt 621-601 plame y como repito “”por apurado” no espere a imprimir mi constancia de declaración, luego al día siguiente entre con mi Clave sol a mi portal y oh¡¡¡¡ Sorpresa no había declaración de impuestos, ni moto me acogí ala gradualidad del 95%. Igual saludos y buenas vibras para seguir dando Minicursos :).

Muchas gracias por la experiencia 🙂

Ahora estoy en varias fiscalizaciones, 1. Por sujetos no domiciliados, cumplir con el pago del 4.99%, contratos a LA mano y una cosa que me llamo LA atencion estados de cuenta bancarios en donde tienes que sustentar todos las salidas de dinero al exterior y su sustento (no olvidar el igv no domic) si es x un servicio prestado en el pais x un no domiciliado). La sunat esta colocando LA punteria en lavado de activos. Tomar en cuenta, saludos

Muchas gracias por el comentario 🙂

Amigo Miguel interesante tema, gracias estaré atento.

Gracias 🙂

Importante dato al respecto de las notificaciones, gracia Miguel Torres.

Miguelito, mis felicitaciones!!!!!!!, todo lo que escribes y nos das a conocer es INTERESANTE, tenemos a alguien que nos nutre de conocimientos para poder aplicarlos en el quehacer diario . Muchas gracias y adelante…

Hola Miguel, como siempre me sirven de mucho tus comentarios. Espero que sigas así compartiendo tu experiencia con nosotros. Felicidades¡¡

Hola Miguel te felicito y te agradezco a la vez, tus apreciaciones son muy interesantes y a la vez nos sirven para aprender mas de lo poco que sabemos espero que sigas asi y exitos profesionales amigo bendiciones en tu trabajo y en todo

Muchas gracias por el comentario 🙂

Gracias Miguel por tus aportes.

Les comparto mi experiencia: SUNAT ha perfeccionado la notificación de actos administrativos, usando medios electrónicos (escaners con acceso a reniec), con lo que en gran parte del país han cerrado “el círculo” para sustentar el correcto inicio de sus fiscalizaciones; sin embargo eso no ocurre con otras Administraciones Tributarias, en especial las de Gobiernos Locales, quiénes optan por Courier o mensajeros de las mismas instituciones quiénes generalmente notifican con deficiencias, o actúan de mala fé, y como los contribuyentes son en su mayoría personas naturales, desconocen sus derechos. Es un manifiesto comportamiento en la mayoría de municipalidades del país, y provocan altos índices de morosidad y base tributaria irreal.

Buenas Noches.

Querìa saber si la SUNAT està facultado para pedir otros documentos que no se encuentran en la esquela.

Por ejemplo me llegò una esquela en la cual me indica la verifiaciòn correcta del llevado de los libros de compras y ventas del periodo de abril a julio del 2015, pero una vez presentado esos documentos me indica que no hay inconsistencias pero resulta que revisa la declaracion anual del 2014 y me pide ahora que presente y sustente los gastos administrativos declarados, es posible esto?

Tiene que dejarte una notificación exigiendo dichos documentos y si puede requerirte mas documentación o inclusive pasar una fiscalización definitiva o parcial.

Pase una revision en la sunat el contribuyente tenia facturas por combustible pero la camioneta no estaba a su nombre y desconocieron esos gastos sino no esta al nombre del contribuyente la sunat me dijo que lo hiciera como cesión de uso.

Lo que esta pidiendo es un contrato formal en la cual transfieras el uso de la camioneta a la empresa, yo te recomendaria un contrato de alquiler, tienes un gasto de plus.

Buenos Dias, tambien me llego un Requerimiento donde me indica que el Tributo a fiscalizar es

0800 Verificación de Obligaciones Formales de todo el año 2014 , podrias mas o menos informarme en que consiste este procedimiento, que revisan..bendiciones

Se trata de obligaciones formales, como si cumples con las declaraciones, los libros contables, los pagos de detracción, bancarización, legalización, etc. No te van a fiscalizar un tributo en especial, solo las obligaciones generales de acuerdo a régimen tributario.

Me llego un Requerimiento de una Empresa donde me indica que el Ttibuto a fiscalizar es

0800 Verificación de Obligaciones Formales .De todo el año 2014 ,

Dicho documento debe estar acompañado de un requerimiento de documentos. Este procedimiento es diferente a un procedimiento de fiscalización. Un Procedimiento de Fiscalización se realiza en principio una revisión del cumplimiento de obligaciones sustanciales, mientras que en el Procedimiento de Verificación se realiza una revisión del cumplimiento de obligaciones formales.

Gran aporte a los colegas, estaré atento a la segunda parte.

Saludos.

Muchas gracias francisco.

Muchas gracias por el informe detallado sobre este tema. hice algo bueno en suscribirme a su pagina para estar informada en todo lo que es contable y tributario muchas gracias.

Muchas gracias flor por el comentario 🙂

Gracias por la buena información es de mucha utilidad

Muchas gracias.

Gracias miguel por tus aportes contables son de mucha utilidad, y por recordarme el vencimiento de las declaraciones mensuales , ojala que siempre nos tengas informados de los cambios contables.

Muchas gracias teresa por el comentario.

Nuevamente te felicito por tus comentarios, muchas veces algunos de nosotros no podemos asistir en forma presencial a algún curso.Te formulo una consulta: En que casos la sunat está aplicando el 4.1% a las personas natural con negocio y hacen pagar , de haber diferencias en el saldo de caja, con el código 3036 RENTA-DISTRIBUCION DIVIDENDOS.

Lo aplica normalmente con los gastos personales que los dueños utilizan, al no ser gasto aceptado, Sunat lo toma como un adelanto de dividendos. Cuando una empresa reparte dividendos a sus accionistas debe retener el 4.1% por impuesto.

Muy buen aporte Miguel, me parece muy productivo en especial para las personas que estamos en provincia y no tenemos las facilidades de asistir a cursos presenciales; ojala sigas con esa politica

GRACIAS

Gracias ivan por el comentario 🙂

Estaré atenta al mini curso. Hoy con lo que he leído, he aprendido mucho.

Muchas gracias rosa 🙂

Excelente el minicurso , aprendi mucho hoy , muchas gracias !!!

Muchas gracias 🙂

Existen muchos casos (no es mentira) en que los mismos funcionarios de Sunat son las personas encargadas de notificar los requerimientos y/o cierres de los mismos, pero lo especial que que los domicilios fiscales son son ubicados por el courrier(anecdotico ya que son ellos los que confirman el domicilio fiscal), y por tal motivo son ellos los que van a notificar, tambien para agilizar los procesos, en fin…. la casuistica es que ellos van con una tiza!!!(sí!!! una tiza o plumón) debido a que el domicilio fiscal por ejemplo: Jr. Grau Nro. 276, en la calle casas continuas, casa 1 – Grau 274, casa 2 – S/N, casa 3 – Grau 278……. el funcionario presume que la S/N es Grau 274 y procede a notificar con cedulon por estar cerrado el domicilio fiscal.

Es cierto!!!1 es una practica utilizada e incluso recomendada por ellos mismos a funcionarios que recien ingresan a la Sunat….. tener cuidado. Por que es de conocimiento que de no ubicar el domicilio fiscal tendriamos que pasar a ser contribuyentes No Hallados. Lo que significa una demora para el funcionario en resolver una orden de fiscalización.

Gracias por el comentario 🙂

Importante de gran ayuda para mí y también para el grupo. Dios te bendiga y que continúen los minicursos gracias-

Muchas gracias 🙂

Buenas tardes, bueno un contribuyente con condición de NO HABIDO tiene una carta de sunat para subsanar ingresos que no declaro en un año según cruce de información financiera, pero sunat le pide que regularice dicho requerimiento para arreglar su condición de NO HABIDO que debo hacer en este caso?

Primero analiza el requerimiento, que tan cierto es lo que menciona, de ser correcto tienes que hacer las correcciones, de ser falso responde la carta justificando tu defensa.

Tengo una notificacion con respecto a a un impuesto del igv por debajo del promedio de las actividades economicas sujetas al sistema de detraccion esto se obtuvo mediante cruce de informacion segun sunat como puedo subsanar esa omision incurrida

Lo primero es analizar el caso, tus ventas con sus voucher de deposito de detracción (revisa los porcentajes que hayan sido correctos y los montos). En esos casos normalmente son resoluciones inductivas (te hacen notar el error para que lo subsanes), entonces si hay errores tendrás que corregir, de no haber errores responde sustentando tu posición.

Ahora mismo una empresa avicola esta en auditoria el reparo mas resaltante es la depreciación de las gallinas reproductoras las cuales producen huevos fertiles para ser incubados y luego pasa a engorde la sunat dice en un párrafo “lo que no menciona la NIC 41 es hasta que etapa dicha gallina debe considerarse como costo para la depreciación.

Por lo que en la presente fiscalización se ha determinado que, son los costos efectuados en las etapas de levante y producción los necesarios que van a darle valor a las gallinas reproductoras.

Osea que si en ninguna ley o nic indica claramente este tema en que momento debo activar el bien para depreciarlo el contribuyente debe aceptar su punto de vista no pues no es correcto.

Luego menciona la NIC 16 esta nic que tiene que ver con los activos biológicos nada.

Están que quieren recaudar a la mala si uno se deja se deja.

Muchas gracias por compartir tu experiencia.

Interesante el curso muchas gracias

Muchas gracias 🙂

Muy buenos, sería bueno que con el tiempo se realicen dichos cursos con el respaldo académico y con la obtención de un certificado, claro cancelando un derecho o pensión.

Gracias Anibal por la sugerencia, por el momento queremos que sean abiertos y gratuitos y no condicionados a pago.

EXCELENTE tu mini curso de fiscalizacion y se agradece los trucos y pasos para salir ayrosos en un a fiscalizacio a qui lo se trata es defender al cliente y hacer que no te multen o multen al cliente puesto creo yo es pa que nos contrataron y cuidar al cliente de la sunat y sus multas, gracias por los alcances y continua a ver si me envias sobre los costos de las demas charlas a ralizarce a mi correo gracias

Muchas gracias francisco 🙂

Este mini taller me encanto voy a ponerlo en practica y a seguir leyendo espero seguir con tu asesorÍa .

Gracias Lucia.

Muy interesante información, me gustaría que se realizarán cursos de dichos temas en la ciudad de Cajamarca.

La idea es hacerlo virtual para que pueda llegar a todos. Pero gracias por la sugerencia.

Si tengo una fiscalización por el factor del pago de impuesto por debajo de mi sector como puedo saber cual es el margen, porcentaje en la que puedo calcular mis pagos si yo pertenezco al sector de construcción hay forma que pueda evitar este caso

La pregunta es porque tienes que adecuar tus pagos a los de tu sector, si tus declaraciones son correctas no tienes porque preocuparte por la fiscalización, solo sustenta con tus papeles de trabajo las imputaciones del fisco. Sobre ese supuesto que la indica, no es muy solido, porque no voy a comparar una constructora que hace trabajo para colegios con GYM, son el mismo giro pero no se puede comparar por sus impuestos.

Interesante el tema del cual tenemos que aprender ,es verdad miden nuestro trabajo ,no he tenido hasta el momento una fiscalizacion ,pero a veces los dueños especialmente en las pequeñas empresas se le comenta se ledice que hay muchos gastos en especial en combustible , porque generalmente esa es la observacion le decimos que tenemos que colocar a palanilla al chofer y dicen no ahi nomas y eso es lo que no permite colocar las cosas en su lugar

Gracias por el comentario 🙂

Quiero recibir más comentarios sobre el tema gracias

El tema lo desarrollaremos en varios artículos.

Me paso un caso curioso de un contribuyente que sabía se había olvidado declarar un periodo, pero por propia voluntad lo pago después de un mes, digamos un dia 15, y justo ese día le emiten la resolución de multa, pero al contribuyente le llega a fines del mes en curso. Preguntó es válida la sanción? La Sunat se cerro en que tiene validez desde el día en que se emite y no desde el día que lo recepciones.

En el contexto que comentas, si hay sanción, pero lo que esta en juego es el uso de la gradualidad, en tu caso es valido tu pago entendiendo el pago de la multa con la gradualidad del 90%. Cuando avancemos el curso veremos que existen recursos para responder una orden de pago.