Miguel ¿Qué significa el valor de mercado de remuneraciones?

Es un tema muy interesante, pero no muy conocido por muchos contadores.

Cuando se analizan los gastos deducibles para el cálculo del impuesto a la renta, es común que los gastos de remuneraciones pasen desapercibidos del análisis.

En la práctica, no lo revisamos, solo atinamos a mencionar:

El gasto por pago de remuneraciones del personal es deducible, siempre y cuando este pagado antes del vencimiento de la Declaración Jurada Anual.

En este artículo mencionaremos, que existen algunas reglas a tener en cuenta para el correcto uso del gasto de remuneraciones.

ÍNDICE DEL ARTÍCULO

Valor de Mercado de Remuneraciones

En primer lugar, el artículo 32 del Impuesto a la Renta exige que las operaciones que realice una empresa debe realizarse al valor de mercado.

Por otra parte, revisemos el inciso n) del artículo 37 del TUO del Impuesto a la Renta, donde menciona que son gastos deducibles:

Las remuneraciones que por todo concepto correspondan al titular de una Empresa Individual de Responsabilidad Limitada, accionistas, participacionistas y en general a los socios o asociados de personas jurídicas, en tanto se pruebe que trabajan en el negocio y que la remuneración no excede el valor del mercado. Este último requisito será de aplicación cuando se trate del titular de la Empresa Individual de Responsabilidad Limitada; así como cuando los accionistas, participacionistas y, en general, socios o asociados de personas jurídicas califiquen como parte vinculada con el empleador, en razón a su participación en el control, la administración o el capital de la empresa.

También, revisemos el inciso ñ) del artículo 37 del TUO del Impuesto a la Renta, donde menciona que son gastos deducibles:

Las remuneraciones del cónyuge, concubino o parientes hasta el cuarto grado de consanguinidad y segundo de afinidad, del propietario de la empresa, titular de una Empresa Individual de Responsabilidad Limitada, accionistas, participacionistas o socios o asociados de personas jurídicas, en tanto se pruebe que trabajan en el negocio y que la remuneración no excede el valor de mercado.

Campo de Aplicación del Valor de Mercado

- Las remuneraciones del titular EIRL, accionistas, participacionistas, socios, etc son deducibles, en tanto la remuneración no excede el valor de mercado.

- El anterior punto solo se aplicará si el titular, accionista, participacionista, socio, etc esta vinculado con la empresa.

- Las remuneraciones de los familiares hasta 4to grado de consanguinidad y 2do grado de afinidad del titular, accionista, socio, etc son deducibles, siempre que no exceda el valor del mercado.

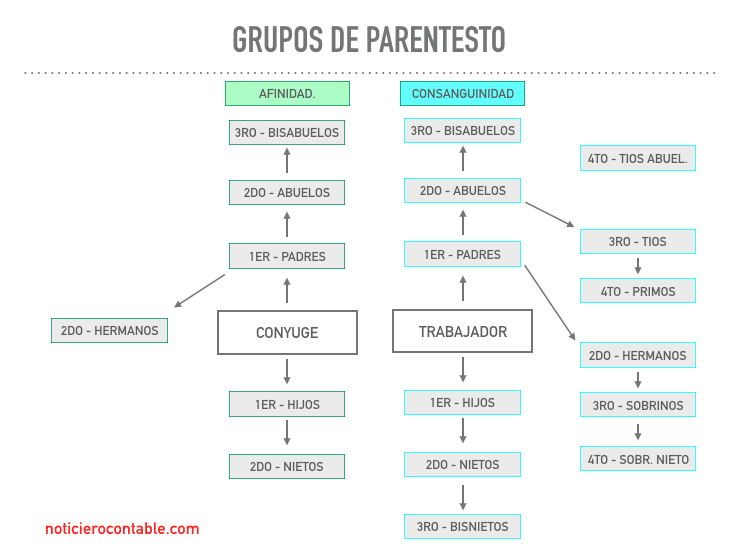

Familiares de Consanguinidad y Afinidad

Les comparto una pequeña imagen para tener una idea de quiénes son los familiares hasta el 4to grado de consanguinidad y 2do grado de afinidad.

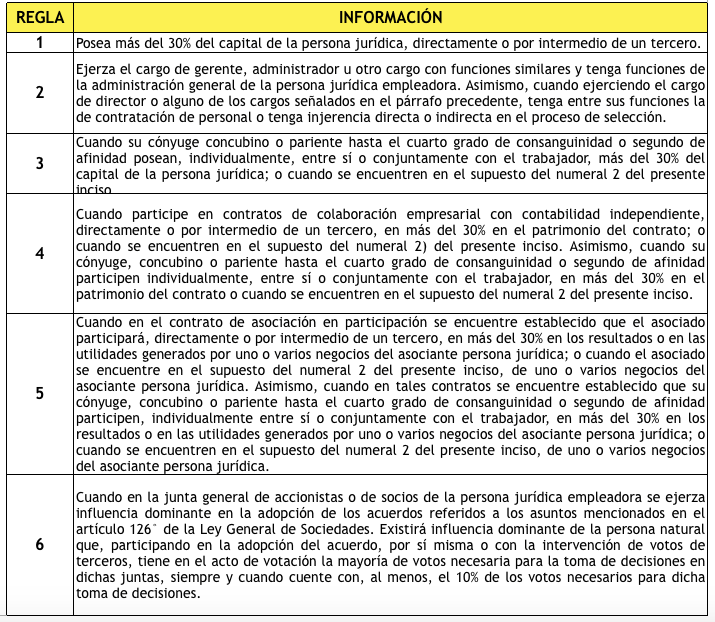

Vinculación con el Empleador

Miguel ¿Cómo saber si un trabajador está vinculado con el empleador?

Se afirma que un titular, socio, accionista y participacionista está vinculado con el empleador si cumple algún requisito del inciso ll) del artículo 21 del Reglamento del Impuesto a la Renta:

Por lo tanto, si se cumple cualquiera de las siguientes condiciones, tendremos que evaluar el valor de mercado de remuneraciones.

Algunos ejemplos de vinculación con el empleador:

- El titular de una EIRL, esta vinculado con la empresa misma, al poseer el 100 % del patrimonio de la empresa.

- El accionista que posee el 31% o más de acciones de una empresa.

- El gerente general o administrador de una empresa.

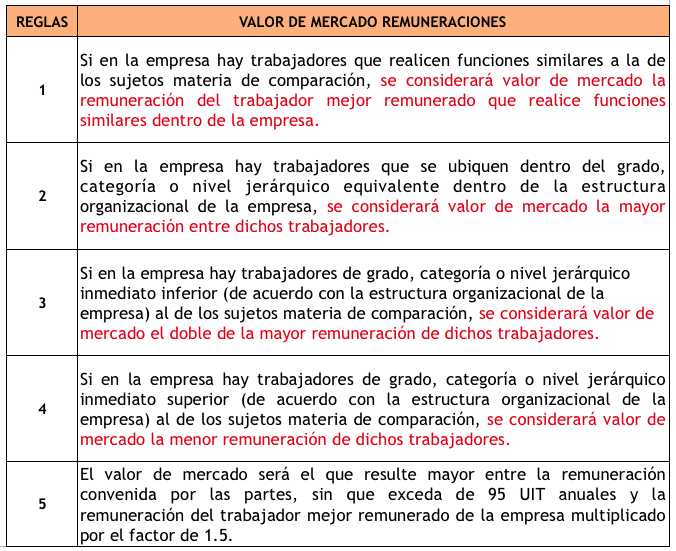

Valor del Mercado de Remuneraciones

Para determinar si el monto de las remuneraciones está dentro del valor de mercado, debemos revisar el artículo 19 del Reglamento del Impuesto a la Renta:

Como notarás es una comparación de remuneraciones entre el trabajador evaluado y el trabajador referente.

Trabajador Referente

El punto clave es determinar el trabajador referente, para ello podemos tomar en cuenta los siguientes puntos:

- El trabajador referente es aquella persona, trabajador de la empresa, que no está vinculada con la empresa (empleador) con los accionistas, participacionistas; titular de la EIRL y dueños de la empresa; de tal forma que puede ser tomado como referente para considerar las demás remuneraciones.

- El trabajador tomado como referente deberá haber trabajado en un período similar a aquel por el cual se verifica el límite (pariente o accionista, según sea el caso).

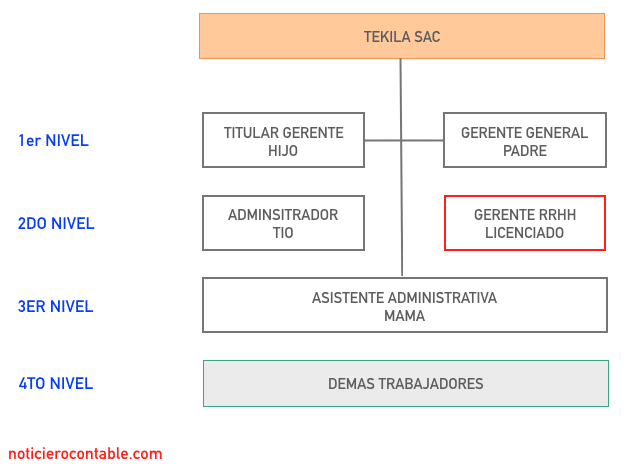

Caso Práctico Valor de Mercado de Remuneraciones

La empresa familiar TEKILA SAC, se dedica a la venta de artefactos electrodomésticos. La empresa tiene el siguiente organigrama laboral:

Según este organigrama, el trabajador referente podría ser el Gerente de RRHH o alguno de los demás trabajadores (no están vinculados con la empresa).

Analicemos el valor de mercado de remuneraciones de los trabajadores:

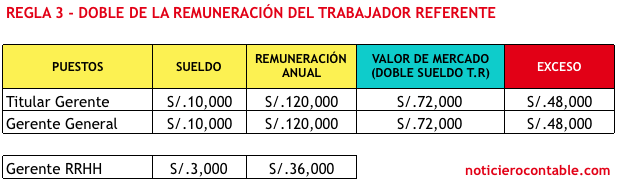

Titular Gerente – Gerente General

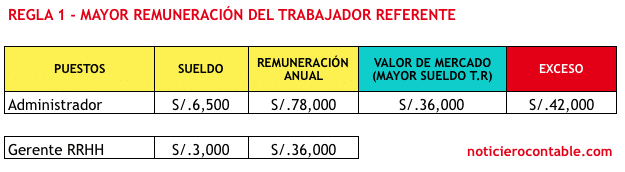

Administrador

Asistente Administrativa

Consecuencias del Exceso de Remuneraciones

Las consecuencias del exceso de remuneración son dos:

- El exceso sobre el valor de mercado de las remuneraciones no será deducible como gastos.

- El exceso sobre el valor de mercado de las remuneraciones no estará sujeto a las retenciones de quinta categoría.

Dividendos Generados Mensualmente

En los casos del titular de una EIRL, accionistas, participacionistas y socios o asociados de personas jurídicas empleadoras vinculados con estas; y el del. cónyuge, concubino o parientes hasta el cuarto grado de consanguinidad y. segundo de afinidad, de las aludidas personas naturales; que perciben remuneraciones de dichas personas jurídicas, parte de las cuales son consideradas dividendos, conforme a lo previsto en el segundo párrafo de los. incisos n) y ñ) del artículo 37° de la Ley del Impuesto a la Renta, no es posible que haya casos en que mensualmente se pueda determinar qué parte del importe de dichas remuneraciones excede el valor de mercado; por lo que no es factible que se generen tales dividendos en cada mes.

Trabajador Referente

Para admitir a un trabajador como referente en la determinación del valor de mercado de la remuneración de una persona natural que es trabajador y accionista de la misma empresa, se deben tener en cuenta los siguientes requisitos:

- Que no guarden relación de parentesco hasta el cuarto grado de consanguinidad y segundo de afinidad con la persona cuya remuneración se pretende establecer el valor de mercado; y

- Que haya prestado sus servicios a la empresa, dentro de cada ejercicio, durante el mismo período que aquél por el cual se verifica el límite.

Conclusiones

- Los cálculos del valor de mercado se realizan en el mes de diciembre de cada ejercicio, motivado por la incidencia del cálculo de quinta categoría.

- Si los familiares de los dueños, socios, etc laboran en la empresa, debes realizar los cálculos de valor de mercado (quizás tienen un exceso de remuneración).

Recomendación

Te gusto este artículo, suscríbete a nuestro canal de YouTube para recibir más información >> canal Revista Misha aquí.

Solo en la planilla hay El Gerente General que es accionista y 1 chofer, se aplica el reparo del valor de mercado de remuneraciones en qué causal, bajo la última causal, acá hay un trabajador vinculado y un trabajador referente.

Le podrías aplicar la regla 3.

Hola Miguel. Es el caso de un gerente general que no es dueño, ni director, acaba de contratar a su sobrino quien tampoco tiene vinculación con los accionistas. Se efectúa la comparación?? Grcs

Tienes que hacer la evaluación de remuneración.

Las CTS , Gratificaciones, comisiones, también se suman para el cálculo del exces

Es correcto.

El dueño de una eirl no esta en planilla puede tener una remuneración y ser deducida de la renta anual

Si no está en planilla no puede tener una remuneración.

Miguel, los trabajadores referentes son los que están en planilla o también lo que están por RRHH.

Para los que están en planilla.

Gracias Miguel, un gerente general que es conyugue del accionista mayoritario (90% SAC), puede recibir su remuneración vía RRHH. No desea planilla por los descuentos de ley y no tiene planilla.

Saludos y Exitos.

Si es correcto.

Excelente artículo Miguel, una consulta, que sucede si en la empresa (SAC) el accionista mayoritario tiene el 99% de participación (Gerente Comercial). Sin embargo, el personal de las demás posiciones trabaja por recibos por honorarios. Como procedería a calcular la remuneración máxima del gerente general (Conyugue). De antemano muchas gracias.

Aplicamos la última regla.

Buenos dias una consulta, la provisión por CTS de los meses de noviembre y diciembre 2019, son deducibles del impuesto a la renta anual aunque no estén pagados? Porque se pagaran el 15 de mayo del 2020. gracias por tu respuesta. Saludos

Si claro son deducibles.

Muy interesante tu información, gracias.

Muchas gracias, bendiciones y buenas vibras.

Estimado Miguel, en el caso que determinan un exceso de remuneración, y el gerente ya ha tributado su renta de 5ta cat. tengo 02 dudas?

1. Se realiza la reparación de exceso de renta?

2. Se puede recuperar el exceso de renta de 5ta cat?

Tienes que reparar el exceso de quinta y ademas podrías compensar o recuperar el pago en exceso.

En la empresa hay un gerente general (accionista mayoritario), y demas personal de apoyo: secretaria, chofer, almacenero.

En el organigrama al personal de apoyo, estan en la segunda linea debajo del gerente.

Tendría que ubicarme en la regla 3? porque no puedo en la regla 5?

Es correcto, si tu organigrama esta establecido como mencionas.

Excelente explicación.

Muchas gracias, bendiciones 🙂

Muy bueno, me aclaró el tema.

Gracias

Muchas gracias 🙂 bendiciones.

Miguel buenas tardes, en cuadro amarillo REMUN. ANUAL que importes deben sumar para realizar el EXCESO, solo 12 sueldos, el ejemplo es s/ 6,500 x 12= 78,000. Que mas se considera en REMUN. ANUAL: Basico, asig. Fam. gratific, Jul -Dic y su bonific extraor., movilidad supeditada asist a laborar, vales de alimento, utilidades o solo básico y x 12 meses. Gracias de antemano por tu respuesta.

Para el valor de mercado solo se considera la sueldo base.

Hola miguel, muchas gracias por informarnos, mi única consulta es si existe alguna falta grave por estos sueldos altos a familiares de dueños de empresa, es decir un trabajador familiar del accionista de la empresa, puede ganar el sueldo que este ultimo quiera pagarle, no hay una multa o un impedimento. así este trabajador fuera de confianza.

El problema es que dicho gasto no será deducible.

Miguel Buenas Tardes, una consulta referente a las remuneraciones que exceden el valor de mercado, dicho exceso de remuneración que no es deducible ¿tampoco serán deducibles los gastos vinculados a estos como ESSALUD?

Es correcto no esta gravado con 5ta categoría.

Hola Miguel , buenos días … Que pasaría si en una empresa no hay trabajadores referentes en planilla , puesto que solo figuran dos trabajadores un contador y el gerente y los dos son socios.Cual seria el valor de mercado ¿?

Tendrías que aplicar la ultima regla.

Saludos, como seria el caso aplicando la regla 5 si es posible gracias, tengo dudas en el limite máximo anual, gracias

Comparas el sueldo del trabajador que estas analizando, con el mejor sueldo de un trabajador (trabajador referente) x 1.5

Hola miguel en la eirl q trabajo el gerente( dueño) tiene una remuneracion de 10,000 mes y factura entre 18mil/mes y 20mil y no cuenta con personal en planilla solo RxH de independientes. No hay comparacion alguna para hallar el excedente, en este caso todo seria deducible?

En este caso si sería deducible debido que no supera el limite de 95 UIT.

Buenos días MIguel, quiero hacer una consulta, es una empresa EIRL, el GERENTE GENERAL ya se ha jubilado hace más de 3 años, la pregunta es ¿Cómo puede el gerente pagarse a sí mismo, ya que él trabaja en la empresa y como todos tiene que cubrir sus necesidades y con la jubilación no es suficiente?

Muchas gracias por tu respuesta.

Puede ingresar a planilla de la empresa como jubilado.

Buenos días, si el titular gerente de una EIRL no está en planilla, puede recibir un sueldo siendo titular per se, y de ser así cómo lo demostraría, o necesariamente tiene que estar en planilla????. gracias (siendo él, el que produce la renta). Gracias

Tiene que estar en planilla es lo más recomendable.

Gracias cada dia aprendo mas con tus artículos miguel dios te bendiga siempre.

Muchas gracias, buen día.

Hola Miguel en la proxima publicación de tu revista MISHA NOVIEMBRE-16 favor de editar el tipo de cambio del mes y/o meses del año 2016 saludos desde la calurosa ciudad de Sullana Piura CARLOS MIGUEL CORDOVA MARTINEZ.

Muchas gracias por la recomendación lo tendré presente.

Muy buen articulo Miguel, lo que quisiera que me aclares es si el valor de mercado solo se aplica cuando hay trabajadores vinculados con los socios, accionistas etc. Mas no cuando en la empresa trabaje un accionista como gerente general y todos los demas trabajadores no tengan ninguna vinculacion con el ni con ninguno de los socios, cualquiera sea su remuneracion.

En ese caso el unico afectado será el accionista si tiene más del 30% de acciones. Para los otros trabajadores no se aplica el VMR.

Excelente articulo, una pregunta que pasa si todos los trabajadores son familiares y no se tiene un trabajador sin vinculo, gracias.

En ese caso, se aplica a cualquiera de ellos como trabajador referente, según las reglas.

Excelente artículo, me ilustra mucho y caigo en cuenta que he cometido gruesos errores.

Muchas gracias por el comentario 🙂

Hola Miguel, gracias por tu explicación, una consulta el Gerente de una S.A.C puede emitir recibos por honorarios a su empresa por servicios de asesoría mensual?

gracias

Si puedes hacerlo, he visto algunas RTF, pero lo recomendable es la planilla para evitar reparos o cuestionamientos.

Hola Miguel siempre interesante y didáctico el articulo te felicito bendiciones amigo.

Muchas gracias por el comentario 🙂

Tengo una inquietud, hay funcionarios que se van de comisión de servicios y se les otorga viaticos incluye alimentos y movilidad, pero nosotros por esos dias que no estan en la empresa les descontamos movilidad y alimentos. esta correcto la aplicación que hacemos o como seria. gracias.

Si es correcto, por ejemplo si es movilidad supeditada a la asistencia, tiene concordancia (si no se moviliza a la empresa, no tiene sentido pagar la movilidad).

Miguel , Gracias por tus excelentes aportes.

Muchas gracias por el comentario 🙂

Muchas gracias por este tema , se entiende mejor con las ejemplos dados.

Bendiciones Miguel.

Gracias por el comentario 🙂

Buen aporte Miguel.

Una consulta esto tambien es aplicable a la empresas del regimen general de la actividad privada, o solo los EIRL?.

Aplica para toda empresa EIRL, SAC, SRL, etc.

Practico y sencillo de entender.

Gracias 🙂

Entonces a un familiar directo, se puede tener en planilla para que pueda realizar su aportes a la ONP y como tengo RUC como persona natural pagar el Es Salud ya que solo va a realizar ventas en un pequeño negocio, disculpe en este caso el mismo puede también puede ser el supervisor en seguridad y salud en el trabajo teniendo un capital menos de una UIT.

En el caso de personas natural es muy sensible el contratar familiares, essalud puede desconocer la aportación. Es mejor una persona juridica si la idea es registrar familiares para el beneficio de essalud.

Nuevamente reitero mi reconocimiento por tu capacidad y sencillez para exponer temas de mucho interes para los profesionales contables especialmente.

Muchas gracias por el comentario, que tenga un super día.

Excelente artículo. Siguiendo con eL ejemplo planteado del asistente administrativo y que se basa en 12 remuneraciones, como quedarían las gratificaciones ? Y el abono de la cts?

Lo que pasa es que el tema de gratificaciones se analiza por el inciso l) del artículo 37 de la Ley IR.

Muy bueno el articulo. Procedo de inmediato a hacer mis cálculos para no tener inconvenientes a fin de año.

Felicitaciones

Gracias, buen día.